Содержание апелляционной жалобы

Правильно оформить и сформировать пакет документов для обжалования — особое искусство, которое может помочь отклонить решение первой инстанции. В апелляционной жалобе обязательно должны быть:

- правильное оформление (указать суд, куда она подается, номер обжалуемого решения, свое имя и процессуальный статус);

- требование об отмене решения и правовые либо процессуальные доводы, его подтверждающие;

- квитанция из банка об оплате госпошлины. По идее, может подойти и распечатка из банкомата или мобильного банка;

- подтверждение вручения всем сторонам по делу копии жалобы (например, печать от организации-кредитора о приеме экземпляра жалобы либо квитанция с почты о направлении в ее адрес такой копии).

Нужна помощь в составлении апелляции? Закажите звонок юриста

Почему закрытый кредит может числиться действующим?

Я взял кредит, погасил, а его не закрыли. Теперь он висит как действующий. Как такое может быть? И является ли это нарушением со стороны банка?

Как я понимаю, информацию о том, что кредит не закрыт, вы узнали из бюро кредитных историй — БКИ. В этом случае, чтобы разобраться, почему так произошло, вам нужно обратиться в банк, в котором вы брали кредит.

Есть всего четыре причины, из-за которых кредит может числиться действующим:

- Банк еще не успел передать информацию о погашении кредита.

- Информация в кредитной истории не обновилась.

- Платеж по кредиту не поступил в банк.

- Погашена не вся сумма кредита.

Разберу каждую причину подробнее.

На практике же бывает, что данные в кредитной истории могут передаваться и обновляться с задержкой — в течение 2—3 недель. Это может быть связано с какими-то техническими особенностями работы банка или БКИ.

Например, так бывает при закрытии кредитных карт. Как правило, чтобы закрыть кредитный договор, нужно обратиться в банк и узнать точную сумму долга на дату погашения.

Затем выплатить ее и оставить заявку на расторжение договора. Далее в течение 30 дней с даты подачи заявки банк расторгнет договор, но только если нет никакой, даже маленькой, задолженности.

Уже после этого банк передаст информацию в БКИ.

Чтобы исправить ошибку, обратитесь в БКИ — мы уже подробно рассказывали, как это сделать. Чтобы удостовериться, что в кредитную историю внесли изменения, можно повторно запросить ее через пару недель.

Другая причина, из-за которой кредит может числиться действующим, — платеж не поступил в банк. В этом случае нужно выяснить, по чьей вине так получилось.

По вашей вине. Такое могло произойти, если вы ошиблись в реквизитах. Тогда оплату нужно совершить повторно: банк не виноват в ошибке заемщика.

По вине банка получателя платежа. В этом случае банк должен самостоятельно выяснить причину, из-за которой в системе не отразилось, что деньги поступили. Вам останется только ждать, когда он разберется с ошибкой.

По вине организации, через которую совершался платеж. В этом случае нужно обратиться в эту организацию — она должна выяснить, куда делся потерянный платеж, и зачислить его.

Увы, если организация не сможет это быстро сделать, может появиться просрочка по кредиту. Поэтому лучше повторно внести платеж в банк, чтобы ваша кредитная история не испортилась. Когда потерянный платеж найдется, вы сможете вернуть излишне уплаченные банку деньги.

Есть несколько правил, которых стоит придерживаться при погашении кредита. Это поможет избежать ошибок в кредитной истории.

Проконтролируйте, что долг полностью выплачен. Перед внесением последнего платежа по кредиту всегда обращайтесь в банк, чтобы узнать точную сумму долга. Обязательно просите рассчитать сумму на момент, когда вы планируете вносить платеж. Например, если будете вносить деньги 30 декабря, просите рассчитать сумму долга на эту дату.

Не забывайте оставлять заявку на расторжение договора, если планируете закрывать кредитную карту. Иногда заемщики только вносят сумму долга, но не оставляют заявку на расторжение договора. В итоге кредитная карта остается действующим договором.

Запрашивайте справку о закрытии кредита. После погашения любого кредита можно запросить у кредитной организации справку о расторжении договора.

С одной стороны, это поможет убедиться, что долг погашен.

С другой — если вдруг в кредитной истории по ошибке появится информация, что кредит не выплачен, у вас будет дополнительное документальное подтверждение, которое ускорит процесс исправления ошибки.

К сожалению, эти рекомендации не смогут полностью защитить от ошибок при зачислении платежа или сбоев со стороны БКИ или банка. Но они точно уменьшат риск, что долг не будет погашен по вашей вине, и, более того, помогут быстро принять меры, если что-то пойдет не так.

А что говорят и думают люди?

-Если объявят дефолт, а тем более, если не заплатят вовремя пенсию или з/п из бюджета, то долги перестанет оплачивать абсолютное большинство. Многие просто не смогут, а остальные — не захотят, что вполне логично.

Продолжать оплачивать будут только люди со странностями или внезапно разбогатевшие, т.е. единицы

А при таком положении уже не важно, что там прописано в договоре, и как ведут себя банкиры. Если кредиты не платит большинство, у банков не будет средств на все эти механизмы, да и смысла не будет

И вообще, как можно продолжать платить, если тебя кинуло государство, которое другой рукой поддерживает этих самых банкиров -)

Подчеркиваю, именно кинуло, отсылки к трудным обстоятельствам не катят. Ведь речь о рублях, а их для пенсионеров и бюджетников можно просто напечатать. Надеюсь, ничего этого не произойдет.

-Особенно меня умилило такое выражение:»…при дефолте государство может ПЕРЕСТАТЬ исполнять СВОИ долговые обязательства…включая пенсии,пособии и зарплаты.Но при этом,за РЯДОВЫМИ гражданами СОХРАНЯЮТСЯ все…финансовые обязательства…» Вот уж действительно!Здорово!Правда, окксюморон какой-то выходит-государство нам кукиш,а мы где и как хотите,так и выкручивайтесь,но платите.Боюсь,что так не получится,ребятки…

-Сначала напишите кому принадлежит центральный банк. А все остальные банки это его производные. Так что пугать не чего людей почему они должны платить чужому государству. Всё равно всё спишут. Банк будет государственным, а эта вся блевотина сборщик дани туда к себе за океан.

-Если нам не будут платить за, пенсии и т.д. я всё имущество перепишу на доверенных людей и объявлю себя банкротом, а как вся процедура банкротства пройдет, через некоторое время всё верну себе. Мы русские, мы выжили в 90х…

Что будет дальше с фондовым рынком

После выступления президента о введении частичной мобилизации индекс Московской биржи потерял почти 10 %. Но позже падение отыгралось. Однако что дальше будет с фондовым рынок? Закончилась ли та турбулентность, что наблюдалась утром в среду, 21 сентября? Пора ли скупать подешевевшие активы?

В целом эксперты говорят, что всегда есть куда падать. Да, была коррекция, но фондовый рынок еще не отыгрался в полной мере на этой новости. Вполне возможно, что индекс Мосбиржи будет в ближайшее время держаться в коридоре 2 200-2 300 пунктов.

Финансовый аналитик группы компаний CMS Владимир Сагалаев уверяет, что российскому фондовому рынку в его нынешнем состоянии уже вряд ли грозит что-то еще более плохое, чем конец февраля:

- Нерезиденты не влияют на торги. Около 74 % российских акций держат инвесторы из так называемых «недружественных стран». Повлиять на торги они не могут ещё с весны, остается только внутренний рынок, который мал по объемам. Так что еще более серьезный обвал акций РФ, чем был 24 февраля, теоретически невозможен.

- Есть 1 трлн рублей из ФНБ на поддержку российских ценных бумаг. Эта сумма в теории может подстраховать российский рынок в случае серьезного обвала, но вряд ли власти их направят на фондовый рынок, теперь в приоритете другие отрасли экономики.

- У россиян накоплений на 40 трлн рублей, а инструментов инвестирования становится меньше. Ставки по банковским вкладам падают, зарубежные рынки отрезаны. Даже если небольшая часть от 40 трлн рублей попадет на рынок РФ, то он отрастет.

Что касается зарубежного фондового рынка, эксперты указывают на стагфляцию в экономике, последствия накачивания рынка «вертолетными деньгами» в период пандемии COVID-19 и высокие политические риски. Все это плохо сказалось и сказывается на котировках.

Что делать? Не паниковать и не распродавать все на эмоциях.

Наталья Мильчакова, ведущий аналитик Freedom Finance Global:

— Сильно рисковать и бежать скупать все, что подешевело, особенно если вы не имеете статуса квалифицированного инвестора, в самое ближайшее время тоже не стоит.

Как узнать, что на вас подали в суд

Если вы уже знаете, что банк подал на вас иск, то у вас будет больше шансов подготовиться к заседанию и собрать аргументы в защиту своей позиции. Но как это сделать, если вы пропустили уведомление от банка?

У должника есть такие возможности:

- не стоит избегать контактов с банком в период, когда вы уже стали допускать просрочки. Нужно самому обратиться к банк, чтобы уточнить у специалистов — намерен ли банк, не взирая на сложное финансовое положение заемщика, все же судиться;

- запросить кредитные каникулы, рефинансирование кредита или реструктуризацию. Но помните, что сделать это лучше до образования просрочек, когда вы начали понимать, что заплатить очередной взнос не сможете;

Но все равно важно сохранить образ добропорядочного клиента, так как ваше стремление на контакт с банком даже при просрочке будет принято судом во внимание при вынесении решения. Положительный имидж клиента банка, который просто временно попал в тяжелую ситуацию, также будет учтен в ходе процедуры банкротства гражданина, если вы решите ее пройти

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется

Или наймите юриста для сопровождения своего дела

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется. Или наймите юриста для сопровождения своего дела.

Но как всё-таки не платить?

Следует для начала знать, что банки постоянно вынуждены списывать большое количество кредитных долгов, которые вернуть уже не представляется возможным. Такие кредитные договора финансовые учреждения именуют безнадёжными задолженностями.

Фактически заёмщик, кредит которого записали в безнадёжные, не заплатил банку, вопреки всем его усилиям: не помогли ни грозные коллекторы, ни решение суда. Если у гражданина нет ни дохода, ни имущества, сам пристав не может абсолютно ничего поделать.

От кредита можно избавиться только дождавшись списания всей задолженности финансовым учреждением. Должнику придется подготовиться к долгому пути, на него будет давить не только банк, но и коллекторы, а также приставы.

Если иного выхода, чем не платить, действительно нет, следует рассмотреть нижеследующие два варианта.

Что можно сделать, если нечем платить кредит?

У этой сложной ситуации существует несколько вариантов решения:

Реструктуризация долга

В некоторых случаях банк готов пересмотреть условия кредитного договора. Для этого должны быть веские основания, так как процедура в целом банку не слишком выгодна. Человек должен предоставить в банк веские причины для реструктуризации. Это может быть наличие серьезного заболевания и длительного лечения, потеря работы, кормильца, выход в декрет и так далее. Банк может предложить несколько вариантов послаблений:

- предоставить «кредитные каникулы» — на какой-то срок заемщик будет освобожден от уплаты процентов или процентов и основного долга. Банк не прощает заемщику эти деньги, а просто переносит их выплату на более позднее время;

- увеличить срок погашения кредита — при этом сократится ежемесячный платеж, но общая сумма к погашению за счет дополнительного времени и процентов увеличится;

- изменить валюту кредита, например, если он получен в долларах или евро.

Процентную ставку по кредиту банк при реструктуризации долга не меняет, даже если текущие ставки ниже той, по которой был открыт кредит.

Банкротство

Банкротство возможно в том случае, когда общий долг превышает 500 000 рублей. Заемщик может быть признан банкротом только по решению суда. Этот процесс занимает определенное время. Судом будет наложен арест на все имущество банкрота, и оно пойдет в счет погашения долга. Даже если стоимости имущества не хватит, чтобы рассчитаться по кредиту, он будет закрыт. В этом единственное преимущество. На открытие новых кредитов в будущем рассчитывать бесполезно. Факт банкротства будет зафиксирован в КИ.

Можно ли просто подождать?

Удивительный факт, про который знают совсем немногие. Существует срок исковой давности — 3 года. Если в течение этого времени ничего не платить и не взаимодействовать с представителями банка, то позже с должника уже не смогут списать ничего. Естественно, что вряд ли банк будет ждать 3 года, пока ему вернут деньги, но гипотетически такая возможность существует. Этот вариант предполагает, что 3 года должник вынужден будет скрываться, не отвечать на телефон, менять место жительства и не иметь денег на счетах или пластиковых картах, чтобы банк не смог их списать или арестовать.

Можно ли безнаказанно не платить за кредит?

Со слов юристов, есть одна лазейка, зная о которой, можно не гасить кредит. В таком случае банку, скорее всего, придется оформить списание долга.

Как всем известно, самая строгая мера взыскания – это передача дела в суд. При принятии решения о взыскания долга документы передаются исполнителям. Далее банковские сотрудники и приставы начинают, мягко говоря, тормошить должника. Согласно закону они могут принять такие шаги:

- Если человек трудоустроен официально, то, узнав в налоговой место его работы, могут взыскивать до пятидесяти процентов заработной платы.

- При наличии у должника банковских счетов они будут арестованы, а деньги на них пойдут на погашение долга.

- Если есть машина, оформленная на заемщика, то ее заберут снова-таки в счет долга.

- Что касается квартиры, то если она единственное жилье, то законным способом ее отобрать невозможно.

В том же случае если человек не работает официально и у него нет ни счетов, ни имущества, зарегистрированного на нем, то единственное, что можно сделать с точки зрения закона, – это оформить списание безнадежных долгов и закрыть гражданину выезд за границу. Иных взыскательных мер законом не предусмотрено.

Если приставы видят, что взыскание безнадежно, то они могут направить в банк постановление о списании основного долга. Иногда банки массово прощают небольшие долги, расчищая свои кредитные дела и фонды, но это бывает очень редко.

С точки зрения закона это все меры, которые могут быть предприняты относительно должника. В реальной же жизни дела обстоят немного сложнее. Списание долга по кредиту, в принципе, возможно, но подобное явление происходит крайне редко. Кроме того, всему этому будет предшествовать невероятная атака со стороны соответствующих отделов банка, приставов и коллекторов. Далеко не каждый человек выдержит подобную стрессовую ситуацию.

Как проходит суд по кредитному договору?

Урегулирование спора по кредитному делу процесс не быстрый, судебные заседания могут переноситься на протяжении нескольких месяцев, в зависимости, от того, когда будут соблюдены все необходимые условия для рассмотрения дела по существу.

- Извещение из суда. После получение повестки в суд необходимо все перепроверить, о дате и времени судебного заседания можно узнать, непосредственно позвонив в состав суда, так и узнать на сайте суда в разделе «Судебное делопроизводство»

- Стороны имеют право ознакомиться с материалами дела до судебного заседания, для этого необходимо прийти в состав суда и пояснить, что являетесь стороной по делу, тогда помощник или секретарь состава суда предоставить Вам дело для ознакомления путем копирования либо для фотографирования

- Предварительное слушание, в котором стороны определяют обстоятельства по делу, достаточность доказательств необходимых для рассмотрения, а также назначают дату основного судебного заседания. Но имейте ввиду, что не все суды проводят предварительные судебные заседания из-за процессуальной экономии времени

- Вторым этапом судебного разбирательства с банком является основное слушание по делу, в котором будет рассматриваться спор по существу, устанавливаться обоснованность доказательств по делу (закрепление позиции, предоставление расчетов задолженности сторон, квитанции, чеки)

- После рассмотрения спора по существу судья выносит решение в соответствии с представленными доказательствами сторон.

Как выиграть суд по кредиту?

Заемщику следует немедленно подать встречный иск или возражение в котором будут представлены обоснования несогласия с банком:

- Уменьшение взыскиваемой суммы. Основной задачей в данном случае будет постараться убедить суд в том, что задолженность перед банком иная, а штрафные санкции слишком завышены. Иногда сумма пени может превышать сумму займа, поэтому при возникновении спорных ситуаций заемщик может потребовать уменьшения неустойки через суд. Для этого до окончания судебного дела следует подать заявление, в котором излагается суть проблемы, и указываются причины невыплаты долга, основания для снижения неустойки

- Признаниие кредитного договора исполненным. Оспаривание требования банка по кредиту уже после того, как он был полностью погашен. Причинами такого явления может служить банковская ошибка в расчетах задолженности по кредиту. В возражениях на иск банка укажите все доводы о возможности считать кредитный договор исполненным, приложив к Вашему отзыву документы, расчеты и квитанции, которые доказывают полное погашение долга

- Не забывайте о сроке исковой давности. Это период времени, в течение которого можно защитить права и интересы в судебном порядке. Общий срок исковой давности составляет три года. Если банк обратится с иском в суд по истечении трехлетнего срока, то имеется риск проиграть дело. Также банк может пропустить сроки по отдельным платежам, поскольку срок исковой давности применяется отдельно по каждому платежу. Но заемщик обязательно должен заявить на суде о применении судом срока исковой давности. Если ответчик не заявит, сам суд по своей инициативе не может применить к требованиям срок исковой давности. Также суд не откажет в принятии искового заявления, даже если все сроки банк уже пропустил

Вот поэтому гражданину обязательно нужно иди на судебное заседание или писать возражения на исковое заявление банка, где ходатайствовать о применении судом срока исковой давности.

Чтобы выиграть суд по кредиту нужно хорошо разобраться в ситуации. Если вы являетесь ответчиком по делу, то внимательно изучите все документы, которые прислал вам банк. Сейчас именно банк должен направить гражданину все документы до обращения с иском в суд. Ни в коем случае не нужно игнорировать судебное заседание

Изучая документы, обращайте внимание на дату и номер кредитного договора, суммы которые с вас просит взыскать банк, также вспомните, когда вы последний раз платили по кредиту

Причины отказа и невозможности оплаты долгов по кредитам в России

Чаще других россияне называют наиболее объективные причины отказа от совершения платежей своевременно. Как говорят должники, в виду сложившейся экономической ситуации в стране, они не могут погашать займы из-за падения доходов их семей. Такую информацию озвучили около 60% заемщиков.

На потерю работы или же несвоевременную выплату зарплаты также ссылаются россияне, однако таких случаев в стране уже порядка 40%. В то же время, как говорят должники, если же появится возможность оплаты кредита, то они обязательно приступят к его погашению.

Следует отметить, что каждый пятый отказывается идти на контакт. Часть потребителей кредиторских услуг готовы через суд объявить себя банкротами и пока не собираются погашать возникшие долги. Остальные же согласны платить, и пытаются совместно с кредиторами и коллекторскими агентствами найти выход из ситуации.

Адвокат в судах по кредитам в Екатеринбурге

При возникновении проблемы просроченная задолженность перед банком кредитная организация может подать в суд. При положительном исходе дела кредитор получает постановление, которое позволяет начать процедуру по реализации имущества заемщика с целью погашения долгов.

ВАЖНО: если Вы рассчитываете на свои силы в судебном заседании, то интересы банка представляют в основном квалифицированные юристы, которые имеют большой опыт в разрешении кредитных споров, имеется большое количество аргументов со ссылками на закон – наш адвокат Адвокатского бюро «Кацайлиди и партнеры» может профессионально им противостоять. Судебные дела по кредиту можно решать самостоятельно, можно попробовать процедуру рефинансирование кредитов с открытыми просрочками в Екатеринбурге однако надежнее обратиться к нашим квалифицированным кредитным адвокатам, которые имеют опыт в подобных вопросах. Они подскажут пути решения конфликта наиболее выгодные для Вас

Они подскажут пути решения конфликта наиболее выгодные для Вас

Судебные дела по кредиту можно решать самостоятельно, можно попробовать процедуру рефинансирование кредитов с открытыми просрочками в Екатеринбурге однако надежнее обратиться к нашим квалифицированным кредитным адвокатам, которые имеют опыт в подобных вопросах. Они подскажут пути решения конфликта наиболее выгодные для Вас.

Читайте еще по вопросам судебных дел по кредитам:

С нами возврат комиссий банков будет проще

Автор статьи: адвокат, управляющий партнер АБ “Кацайлиди и партнеры” А.В. Кацайлиди

Каковы будут действия банка, если задержать выплаты временно

Финансовое положение может изменится. Если на момент оформления кредита Вы были уверены, что сможете его выплатить, то с течением времени ваши доходы могут уменьшиться или перестать быть постоянными. Об этом свидетельствуют даже данные банковского мониторинга: 11% берущих кредит в целом по РФ не могут погасить его в срок (см. кто оплачивает кредит умершего человека).

Рассмотрим такую ситуацию: уволили с работы. Из-за этого месяц или два у не получается внести нужную сумму. Что делает банк? Реагирует на первую же задержку. Дата внесения каждого очередного платежа предусмотрена графиком, который составляется при предоставления кредита. При не поступлении денег по этой даты, банк связывается с клиентом. Чаще всего:

- звонок по телефону;

- напоминание «о себе» в виде смс-сообщений;

- рассылка писем по электронной или обычной почте.

Цель этих действия – выяснить, почему клиент не выполняет обязательства. Уважительные причины у него или же их нет.

Временная неуплата кредита банку на протяжении нескольких месяцев (как показывает практика – до 3 месяцев) не повлечет за собой серьезных последствий для вас. Но при условии, что вы «успокоите» банк: будете на связи, сообщите разумные причины просрочки и пообещаете решить проблему.

Про форс-мажор

Мэр города Москвы Сергей Собянин издал указ от 16.03.2020 № 21-УМ, согласно которому — распространение коронавирусной инфекции необходимо признать обстоятельством непреодолимой силы.

И что это значит? По кредитным договорам теперь можно не платить?

Не успела информация об указе мэра Москвы появиться в средствах массовой информации, как сразу же появились мнения экспертов, которые советуют, как можно воспользоваться этим непредвиденным обстоятельством.

Часть экспертов утверждают, что можно на абсолютно законных основаниях:

- перестать платить налоги;

- не выполнять обязательства по договорам, в том числе по аренде помещений для бизнеса;

- не платить по кредитам, займам.

Ведь форс-мажор является основанием для освобождения граждан и юридических лиц от всех обязательств. Однако не все так просто, Гражданский кодекс РФ дает понять как на самом деле работает непреодолимая сила.

Что это значит? Это значит, что необходимо доказывать в суде, что договорные обязательства были не исполнены по причине обстоятельств непреодолимой силы. Соответственно рассчитывать на то, что кредитную задолженность просто простят и спишут из-за коронавируса или по заключенному договору можно будет совсем не платить аренду, не стоит.

Что касается налогов? Государство точно прощать их не собирается! Уже объявили, кто сможет получать право на налоговые каникулы, а именно отсрочку по уплате налогов.

У всех заемщиков кредитов, которые в связи с коронавирусом оказались в сложной финансовой ситуации, есть возможность попросить кредиторов о реструктуризации задолженности или отсрочке платежей по кредитам.

Можно ли вернуть деньги, если поездка не состоялась, несмотря на уплату долга?

Если запрет на выезд не сняли, хотя задолженность была погашена, необходимо разбираться в причинах произошедшего. В случае если это вина государственных органов, а не должника, он имеет право на возмещение причиненных ему убытков. Для этого необходимо обратиться в суд. Обязательное досудебное урегулирование спора в данном случае не предусмотрено.

К иску необходимо приложить документы, подтверждающие:

- незаконность и виновность действий пристава-исполнителя – например, решение суда, которым были признаны незаконными действия или бездействие пристава по наложению или неснятию запрета на выезд из страны;

- понесенные должником расходы (убытки) и их размер – туристическая путевка, билеты, документы, подтверждающие оплату номера в отеле, и т. д.

При этом очень важно доказать наличие причинно-следственной связи между незаконными действиями или бездействием пристава и понесенными убытками. Иск может быть удовлетворен только при одновременном наличии вреда у истца, противоправности действий пристава, причинно-следственной связи между такими действиями и возникновением вреда. Иск может быть удовлетворен только при одновременном наличии вреда у истца, противоправности действий пристава, причинно-следственной связи между такими действиями и возникновением вреда

Иск может быть удовлетворен только при одновременном наличии вреда у истца, противоправности действий пристава, причинно-следственной связи между такими действиями и возникновением вреда.

Гражданину должны компенсировать:

- расходы на билеты, проживание, страховку либо на путевку;

- расходы на билеты, если они приобретались на другой рейс на более позднюю дату;

- затраты на визу, если она оформлялась для несостоявшейся поездки;

- иные затраты, которые гражданин понес в связи с невозможностью выехать за границу.

Гражданин может рассчитывать на возмещение убытков в полном объеме. То есть он сможет полностью вернуть денежные средства, затраченные им на путевку или услуги, которые были нужны для совершения поездки.

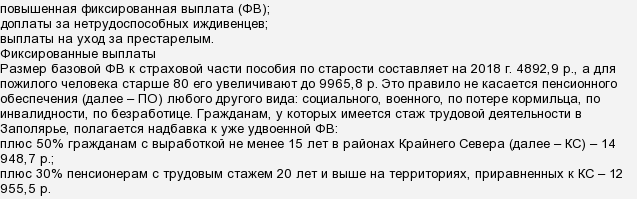

По мнению Верховного суда, заемщики имеют право дважды использовать кредитные каникулы. Об этом сказано в обзоре ВС по вопросам судебной практики в период коронавирусной инфекции в России.

Верховный суд считает, что один раз каникулы заемщики могут получить по «базовому» закону об ипотечных каникулах, а второй раз по новому закону, который разрешает отсрочить на полгода выплаты по займам в случае снижения доходов на треть.

В обзоре ВС отмечается, что льготные периоды, прописанные в этих двух законах, «при наличии соответствующих условий могут быть предоставлены одному и тому же заемщику в любой последовательности, однако не могут быть установлены одновременно».

Первый, «базовый», закон об ипотечных каникулах действует с 2019 года. Согласно нему, заемщик может получить отсрочку от платежей по кредиту на срок до полугода. Действие закона распространяется на ипотечные договоры с размером кредита не более 15 млн рублей, на основании которых было приобретено единственное жилье. Отсрочку могут получить официальные безработные, инвалиды первой и второй группы, граждане, признанные временно нетрудоспособными на срок более 2 месяцев. Также на каникулы могут претендовать заемщики, чей доход сократился на 30%. Однако есть еще одно условие размер среднемесячных выплат по ипотеке должен превышать 50% от среднемесячного дохода.

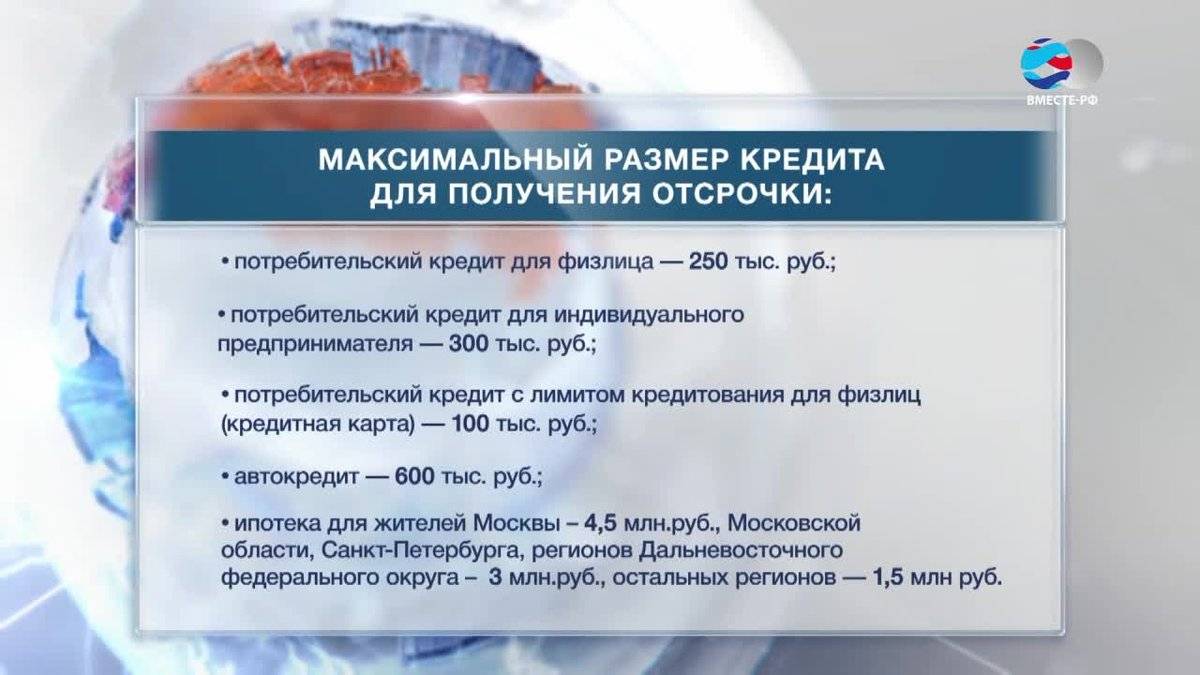

Второй закон принят в апреле 2020 года. Он дает право гражданам, чей доход снизился более чем на 30% по сравнению с 2019 годом, на получение кредитных каникул на 6 месяцев. Для ипотечных кредитов изначальная сумма займа не должна превышать 2 млн рублей. Однако для ряда регионов установлен другой лимит: в Москве 4,5 млн рублей; в Московской области, Петербурге и регионах Дальневосточного федерального округа 3 млн рублей. Также этот закон позволяет получить временное освобождение от платежей по потребкредитам (изначальная сумма которых не превышает 250 тыс. рублей) и автокредитам (изначальная сумма которых не превышает 600 тыс. рублей).

Также в обзоре ВС говорится, что заемщик, допустивший просрочку по оплате, может быть освобожден от выплаты пеней и штрафов, если своевременная выплата оказалась невозможной «вследствие чрезвычайных и непредотвратимых при данных условиях обстоятельств, в том числе связанных с установленными ограничительными мерами». Речь может идти, например, о ситуации, когда заемщик не мог воспользоваться системой онлайн-платежей, а также не мог совершать платежи обычным способом.

По материалам: сайт Верховного суда РФ, «Интерфакс».

Новости по теме

Борьба с коронавирусом

Джастин Бибер заразился COVID-19

Королева Великобритании заразилась коронавирусом

В РФ госпитализировали 10 372 человека с коронавирусом

Дарья Донцова не смогла набрать прежний вес после COVID-19

Все новости по теме

Последствия обращения банка в суд

Банк может просить суд принять меры обеспечения исполнения судебного решения. Это чревато такими последствиями:

- в рамках судебного производства приставы наложат арест на имущество, вы можете им распоряжаться, но не сможете продать или подарить;

- будут заблокированы расчетные счета и депозиты в банках, а деньги с них спишут;

- будет наложен запрет на выезд за границу. Даже в экстренном случае (смерть родственников) или для лечения.

После вынесения судом решения все ограничения снимаются, но лишь на время. Когда судебный пристав-исполнитель начнет процедуру взыскания задолженности, действие ограничений будет возобновлено.

Но есть и приятные последствия судебных споров с кредиторами:

- начисление пени и штрафов останавливается в момент подачи банком заявления в суд;

- вас больше не имеют право беспокоить коллекторы.

Помните, что когда банк подал в суд по просрочке кредита, действие кредитного договора также приостанавливается и возобновляется только лишь по решению суда. А значит, вы избавляетесь от необходимости выплачивать кредит в течение всего срока судебного производства.

Какие документы нужно предъявить суду, чтобы тот поверил, что я пытался договориться с банком, едва только понял, что платить не смогу?

Суть дела

ООО “Южная оценочная компания “Эксперт” пыталась оспорить решение банка о списании со счета Общества денег в размере 1 629 814 рублей в счет погашения ссуды по кредитному договору. Суды нижестоящих инстанций в иске отказали.Верховный Суд РФ отменил акты нижестоящих инстанций и отправил дело на новое рассмотрение в суд первой инстанции.Как следует из материалов дела, ООО «Южная оценочная компания «Эксперт» 03.07.2020 года получила от ПАО «Промсвязьбанк» кредит (кредитная линия с лимитом в размере 3 153 800,00 руб.) с льготной процентной ставкой в 2 % годовых по специальным льготным условиям субсидирования из федерального бюджета в соответствии с Постановлением Правительства РФ от 16.05.2020 г. № 696.Правила предоставления кредита, которые являлись составной частью договора, предусматривали, что при соблюдении условий сохранения деятельности заемщика, обязательства по возврату кредиту будут прекращены в связи с полным или частичным прощением долга.Кредитным договором было установлено, что долг прощается в размере 50 % в случае сохранения не мнее 80 % численности сотрудников от их количества по состоянию на 01.06.2020 года или полностью, если заемщик сумеет сохранить до 90 % рабочих мест.Банк простил половину долга, однако оставшиеся 50 % списал в счет погашения кредита, сославшись на не невыполнения условий по сохранению численности сотрудников.Заемщик считал, что банк незаконно отказал в прощении долга, так как согласно отчету по форме СЗВ-М за май 2020 г. численность работников была 50 человек, а по состоянию на 01.03.2021 – 51 человек, что соответствует условием полного списания долга.Банк сослался на то, что при заключении кредитного договора исходил из сведений ФНС по численности сотрудников заемщика за апрель 2020 года, согласно которым заемщик имел в штате 58 человек.Кассационная инстанция рассудила так, что Банк производил расчет кредита исходя из фактической численности работников по состоянию на дату заключения договора, которая составляла 50 человек, то есть за май 2020 года. Косвенным подтверждением данного обстоятельства являлось то, что Банк рассчитал максимальную сумму кредита по формуле Правил № 696 исходя из количества работников, равному 50 человек.

Простят ли долги по кредитам в 2022 г.

Гендиректор финансового маркетплейса «Сравни» Сергей Леонидов призывает россиян в экстренном порядке закрыть все кредиты. А начинать он рекомендует с самых дорогих обязательств, например с долгов перед МФО.

Все дело в том, что на фоне последних событий неизвестно, каким образом будут действовать банки. Вполне возможно, что стоимость самого кредита вырастет в разы в связи с форс-мажорными обстоятельствами.

Также, Леонидов советует отказаться от покупки валюты, а также от открытия депозитов. Денежные средства можно положить на простой сберегательный или накопительный счет с возможностью снятия финансов в любое время.

Кроме этого, эксперт рекомендует хранить деньги на картах разных банков и платежных систем. Это необходимо для того, что в случае неожиданной блокировки одного пластика, человек мог воспользоваться другим.

Леонидов настаивает на том, чтобы россияне пока не совершали крупных покупок, например не приобретали бытовую технику и электронику. Все дело в том, что цены на такие товары нестабильны и в настоящее время, скорее всего, поднимутся на 20-40%.

Экономическая и политическая ситуация все равно скоро придет в норму, поэтому с такими покупками , без особой необходимости, лучше повременить.